絕味食品股份有限公司自成立以來,專注于休閑鹵制食品的開發、生產和銷售,致力于為消費者提供美味、新鮮、優質的快捷消費食品,以綜合信息系統及供應鏈整合體系為支持,通過“以直營連鎖為引導、加盟連鎖為主體”的方式進行標準化的門店運營管理,打造國內現代化休閑鹵制食品連鎖企業領先品牌。經過多年的發展,“絕味”品牌已深入人心,擁有眾多忠實的消費者,在全國許多區域的消費者心目中得到了高度認可。公司及公司產品獲得的主要榮譽有:“中國馳名商標”(國家工商總局商標局認定);“中國特許經營連鎖120強”(中國連鎖經營協會頒發);“全國食品工業優秀領軍食品企業”(中國食品工業協會頒發)。

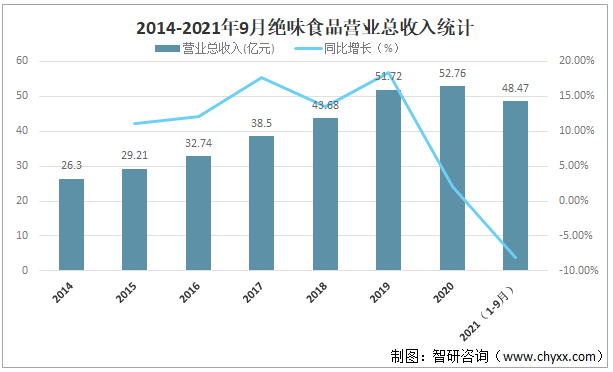

近年來絕味食品營業總收入逐年攀升,2020年絕味食品營業總收入達52.76億元,較2019年增加了1.04億元,同比增長2.01%,2021年前三季度絕味食品營業總收入已完成48.47億元,公司21Q3單季度營業收入為17.03億元,增速環比一、二季度放緩至15.67%。

2014-2021年9月絕味食品營業總收入統計

資料來源:企業年報、智研咨詢整理

我們判斷增長壓力主要來自三大方面:

1)同期營收為此前歷史最高水平。受益于20年上半年公司逆勢開店1104家對下半年營收的鋪墊作用,疊加疫情得到初步控制后的門店逐步復蘇,20Q3營業收入達14.72億元,為今年以前的歷史單季度最高營收,存在一定的高基數效應;2)消費仍處修復階段。根據國家統計局三季度經濟數據,餐飲收入同比20年增長29.8%,較19年同期下降1.2%,餐飲消費規模仍未完全修復。此外,7月份以來消費者信心指數呈現持續下行趨勢,預測門店客流量下降,銷售承壓;3)不可抗因素干擾嚴重。在疫情反復、多地洪災及工廠限電三大不可抗因素影響下,21Q3西南/西北/華中/華南/華東/華北/海外實現營收2.4/0.1/4.7/3.6/3.5/1.9/0.4億元,同比增長10%/29%/16%/29%/6%/14%/23%。其中對營收貢獻較大區域如華東及華南增速環比21Q2放緩較明顯,判斷為疫情下高勢能店受影響所致。三重壓力下,公司仍交出一份穩健的營收表現實屬不易。展望四季度,隨著外因的擾動程度逐步減弱,營收表現有望出現回升,繼續錨定全年增長目標。

美食生態圈投資迎豐收季,絕配收入表現亮眼在堅持以“深耕鴨脖主業”為戰略根基,主營業務獲得穩步發展的同時,公司通過股權投資和平臺化賦能“美食生態圈”,第二增長曲線迎來重要里程碑:

1)股權投資方面,絕味食品全資子公司深圳網聚投資通過轉讓約6.16%和府撈面股權錄得1.1億元凈利潤收入,以及所投企業千味央廚上市后確認凈利潤收益1億元,兩項投資收益帶動21Q1-3凈利潤同比高增85.39%至9.64億元;2)對外賦能方面,公司三季度以絕配為主要貢獻的其他主營業務收入增長表現亮眼,實現營收1.22億元(+98.73%),反映供應鏈賦能業務背后的巨大市場增量空間。近年來公司積極推動供應鏈對美食生態圈賦能,挖掘第二增長曲線路徑。短期內以絕配為切入口,已經與部分合作企業實現了在共產/共倉/共配等業務上的協同。長期來看,公司將進一步利用兩大核心競爭力優勢和六大基礎設施實現對美食生態圈的全方位平臺化賦能,幫助合作企業彌補短板,加速規模化進程,進而實現對利潤的反哺。

毛利率短期承壓,凈利率大幅提升

毛利率方面,公司21Q3毛利率為31.6%,同比下降6pct(環比下降3.1pct),判斷為新品上市后的折讓促銷,以及采購端鴨副等原材料價格波動較大所致。

長期來看,公司通過議價優勢和原材料提前儲備等動作,我們認為將有效平抑價格波動所帶來的毛利率下行。

費用方面,21Q3銷售費用率為7.05%,同比下降1.13pct。通過調研反饋,公司預計全年各季度將保持同等力度的費用投放,下半年投放方向將集中于提升品牌勢能和消費者觸達性;管理費用率方面,21Q3同/環比下降0.72/1.12pct達5.7%,費用管控能力提升。

凈利率方面,得益于前文所提到的長期股權投資帶來的收益,疊加費效比的優秀表現,21Q3凈利率同比大增10.46pct至27.14%。

智研咨詢 - 精品報告

智研咨詢 - 精品報告

2025-2031年中國鹵制品行業市場運行格局及投資趨勢研判報告

《2025-2031年中國鹵制品行業市場運行格局及投資趨勢研判報告》共八章,包含“周黑鴨”品牌武漢市場狀況調查研究,2025-2031年中國鹵制品行業發展影響因素及趨勢預測,2025-2031年中國鹵制品行業發展影響因素及趨勢等內容。

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢

![研判2025!中國鹵制品行業發展歷程、產業鏈、發展現狀、競爭格局和發展趨勢分析:市場競爭加劇,行業增速放緩[圖]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2023年中國鹵制品行業發展現狀:鹵制品賽道競爭激烈,消費市場彰顯強勁動力[圖]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)