低壓電器,亦稱低壓開關設備和控制設備,是指用于交流50Hz,交流額定電壓1000V 及以下和直流額定電壓1500V 及以下的電路中起通斷、保護、控制或調節作用的電器元件或組件。

低壓電器是低壓配電系統和低壓配電網的結構基石。電力通過高壓電路傳輸后,必須經過各級變電所逐級降壓,再通過各級配電系統分配,最終進入終端用戶。工業、農業、交通、國防和一般的居民用電領域大多采取低壓供電。由于低壓電器廣泛應用于低壓配電系統之中并起電路通斷、保護和控制的作用,其性能和質量直接影響電力終端用戶的用電安全。

1、我國低壓電器產業發展狀況

我國低壓電器行業經歷了60年余年的發展,從修配、仿制再到自主研發,已經迭代了四代產品,基本形成了較為完整的生產體系,整體品類超過了1000個系列,生產企業超過千家。

2010年我國低壓電器行業總產值為500億元,2019年行業產值增長至1002億元;2010年我國低壓電器行業銷售收入為480億元,2019年行業銷售收入增長至967億元。

2010-2019年我國低壓電器行業總產值及銷售收入走勢圖

資料來源:中國電器工業年鑒、智研咨詢整理

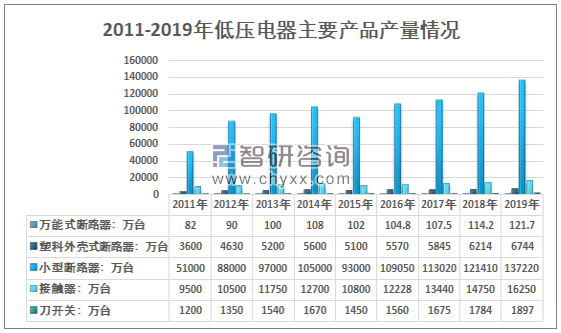

主要低壓電器產品有萬能式斷路器、塑料外殼式斷路器、小型斷路器、接觸器、刀開關等。這些產品產量在近年來總體保持增長態勢。2019年我國萬能式斷路器產量為121.7萬臺,同比增長6.6%;塑料外殼式斷路器產量為6744萬臺,同比增長8.5%;小型斷路器產量為137220萬臺,同比增長13.0%;接觸器產量為16250萬臺,同比增長10.2%;刀開關產量為1897萬臺,同比增長6.3%。

2010-2019年我國低壓電器行業主要產品產量統計

資料來源:中國電器工業年鑒、智研咨詢整理

2、低壓電器市場規模情況

作為國民經濟的基礎配套產品,固定資產投資的速度在宏觀層面上決定低壓電器行業的增長速度。我國低壓電器行業發展主要取決于全社會固定資產投資的整體帶動,與工業、電力、建筑、能源等發電用電部門的投資額和投資增長速度緊密相關。受下游行業的投資周期性影響,低壓電器行業的生產經營有一定的周期波動性。

根據智研咨詢發布的《2020-2026年中國低壓電器行業市場需求潛力及戰略咨詢研究報告》顯示:2010-2019年我國低壓電器市場規模呈波動態勢,2019年低壓電器市場規模為854.4億元。

2010-2019年我國低壓電器市場規模走勢圖

資料來源:智研咨詢整理

隨著低壓電器產品應用領域從傳統電力向智能電網、新能源行業發展,國內低壓電器行業通過積極提升自主創新能力,正在走出中低端市場的激烈競爭,向市場空間和利潤空間都相對大的中高壓轉換、智能化等中高端市場進發。在新能源行業和安全用電日益受重視的大背景下,低壓電器新技術和新產品的不斷發展顯得尤為重要。

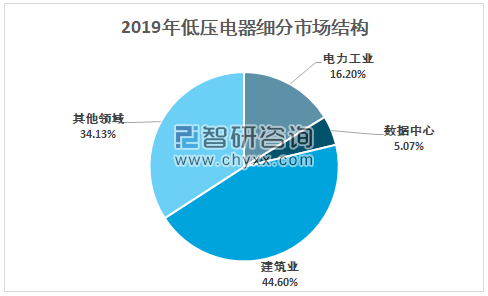

據測算:2019年我國電力領域低壓電器市場規模為138.4億元,占整體市場規模比為16.20%;數據中心領域低壓電器市場規模為43.3億元,占整體市場規模比為5.07%;建筑業低壓電器市場規模為381.1億元,占整體市場規模比為44.60%。

2014-2019年我國低壓電器細分市場規模結構分析

資料來源:智研咨詢整理

3、低壓電器行業競爭格局

低壓電器行業是一個充分競爭、市場化程度較高的行業。我國低壓電器市場形成了實力較強的跨國公司與各國本土優勢企業共存的競爭格局。低壓電器高端市場中,主要被以施耐德、ABB、西門子為代表的跨國公司掌控,這類企業掌握了低壓電器行業中較為先進的技術,主導行業內全新一代產品的研發生產。國產中、低端低壓電器產品占據了國內絕大部分市場。

隨著國內企業的產品研發及技術不斷提升,部分優秀國內企業憑借其整體系統解決方案能力及長期積累的品牌影響力,也逐步參與到中高端市場競爭中。例如,在政策指導下,基礎建設項目逐步加大國內品牌的采購力度;在“一帶一路”政策的號召下,行業企業加大國際市場的開拓,總體上,我國低壓電器出口競爭力正逐步增強,出口金額提高較快。國內部分低壓電器企業已經掌握了第四代產品的核心技術和知識產權,正在進行第五代產品的研發制造。

從企業規模、收入規模以及技術水平來看,目前國內低壓電器行業主要可以分為三類企業,第一類以大型外資跨國企業為主,第二類以國內大中型企業為主,第三類以區域性中小型企業為主。

國內低壓電器市場的競爭格局及其主要競爭策略

市場分類 | 競爭格局 | 代表企業 |

第一類 | 以大型外資跨國企業為主。企業規模大,發展 戰略清晰,產品性能優異,具有一定的技術優勢和品牌優勢,能夠較好符合中高端客戶的需 求。 | 施耐德、ABB、西門子 等 |

第二類 | 以國內大中型企業為主,企業產品線完整或專 注細分領域,在工藝水平、營銷渠道、品牌影 響力等方面形成較強的競爭力。 | 正泰電器、天正、良信 電器、常熟開關廠、上 海人民電器、新宏泰、德力西等 |

第三類 | 以區域性中小型企業為主,企業多采取價格競 爭的策略,技術研發投入不足,創新能力較弱, 以溫州千余家集聚的低 壓電器企業為代表銷售渠道較窄,市場競爭力不足。 |

資料來源:智研咨詢整理

總的來看,第一類國際巨頭企業在國內市場上仍具有最強的競爭力,且不斷的加大在國內市場的投入,但在服務上與國內企業相比仍具有一定的劣勢。以良信電器、正泰電器、宏發科技等企業為代表借助于中國電力工業快速發展表現出良好的發展勢頭,市場占有率穩步提高。

2019年正泰電器、天正電氣、良信電器、新宏泰低壓電器營業收入分別為178.77、20.56、20.39、1.47億元,以銷售收入計市場占有率分別為18.49%、2.13%、2.11%、0.15%。

2019年低壓電器行業集中度與企業經濟規模

企業 | 2018年低壓電器收入:億元 | 2018年市占率:% | 2019年低壓電器收入:億元 | 2019年市占率:% |

正泰電器 | 163.39 | 16.90% | 178.77 | 18.49% |

天正電氣 | 19.78 | 2.05% | 20.56 | 2.13% |

良信電器 | 15.74 | 1.63% | 20.39 | 2.11% |

新宏泰 | 1.44 | 0.15% | 1.47 | 0.15% |

其他 | / | 79.27% | / | 77.13% |

資料來源:公司公告、智研咨詢整理

智研咨詢 - 精品報告

智研咨詢 - 精品報告

2025-2031年中國低壓電器行業市場發展潛力及投資策略研究報告

《2025-2031年中國低壓電器行業市場發展潛力及投資策略研究報告》共十三章,包含2024年中國低壓電器行業上下游產業鏈分析,2025-2031年中國低壓電器行業發展趨勢與前景展望,2025-2031年中國低壓電器行業投資戰略研究等內容。

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢

![2023年中國低壓電器行業全景簡析:電力投資規模持續擴大,新能源產業將成為行業新增長點[圖]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2020年中國低壓電器行業現狀分析:發電領域高速發展,帶動低壓電器市場技術發展[圖]](http://img.chyxx.com/2021/10/I6750CGOB9_m.png?x-oss-process=style/w320)