內容概況:從產量結構來看,我國淀粉糖產品種類豐富,液體糖以果葡糖漿、麥芽糖漿和葡萄糖漿為主,固體糖以結晶葡萄糖、麥芽糊精為主。具體來看,2022年淀粉糖產量中,F-55果葡糖漿產量占比最高,為25.93%;其次為結晶葡萄糖和麥芽糖漿,產量占比分別為23.51%和17.86%。

關鍵詞:淀粉糖行業發展趨勢 淀粉糖行業競爭格局 淀粉糖產量 淀粉糖進出口

一、概述

淀粉糖是指利用含淀粉的糧食、薯類等為原料,經過酸法、酸酶法或酶法制取的糖,包括麥芽糖、葡萄糖、果葡糖漿等,統稱淀粉糖。淀粉糖消費領域廣,消費數量大,是淀粉深加工的支柱產品,長期以來被廣泛地應用于食品,醫藥,造紙等諸多行業。淀粉糖的種類多樣,按成分組成可大致分為液體葡萄糖、結晶葡萄糖(全糖)、麥芽糖漿(飴糖、高麥芽糖漿、麥芽糖)、麥芽糊精、麥芽低聚糖、果葡糖漿等。

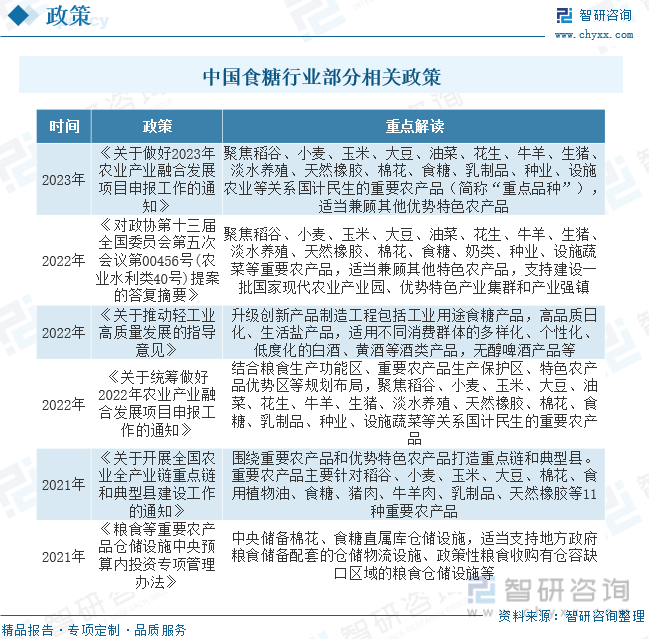

二、行業政策

近些年,我國各部門出臺了一系列政策促進食糖行業產品制造升級創新,如2023年發布的《關于做好2023年農業產業融合發展項目申報工作的通知》提到,聚焦稻谷、小麥、玉米、大豆、油菜、花生、牛羊、生豬、淡水養殖、天然橡膠、棉花、食糖、乳制品、種業、設施農業等關系國計民生的重要農產品(簡稱“重點品種”),適當兼顧其他優勢特色農產品。

三、產業鏈

淀粉糖行業產業鏈上游為原材料供應環節,主要包括玉米、小麥、薯類等;中游為淀粉糖生產供應環節;下游主要應用于食品、飲料、醫藥、啤酒、糖果、化工等領域。

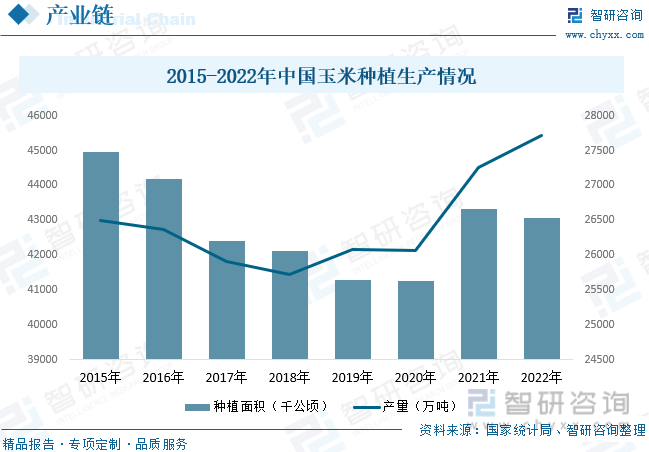

玉米是淀粉糖生產的重要原材料,同時也是我國重要的糧食、飼料和工業原料作物。2015年以來,隨著我國農業供給側結構性改革的推進,玉米種植面積開始調減,加上2016年玉米臨儲政策的取消,使得2015-2020年期間我國玉米種植面積持續下降。2021年受國內政策補貼及玉米價格大幅上漲等因素影響,種植效益提高,農民種植玉米意愿增強,使得玉米種植面積開始回升,到2022年我國玉米種植面積為43070千公頃,同比下降0.6%。產量方面,由于種植面積的下滑,2015-2018年期間我國玉米產量也隨之持續下滑,但得益于種植技術水平及機械化水平的提升,我國玉米單產水平不斷提升,因此產量降幅比種植面積降幅小,2019年更是在種植面積下滑的情況下產量出現增長。到2022年我國玉米產量達27720.3萬噸,同比增長1.7%。

四、發展現狀

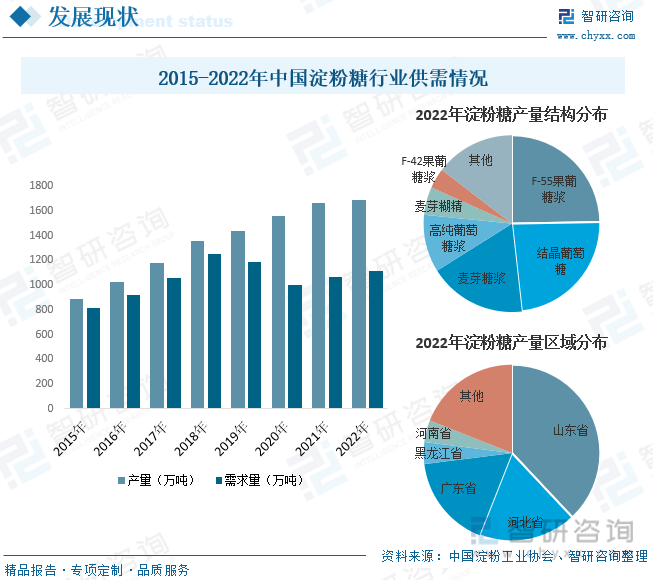

過去,我國食糖生產和消費都以蔗糖為主,淀粉糖為輔,隨著近年來國家大力扶植和推廣淀粉糖,到“九五”后期,在淀粉糖行業的技術進步,收率和質量提高,物料消耗下降;企業集約化規模化經營,淀粉糖產品成本大幅下降;玉米深加工,食品工業的發展以及酶制劑等生物技術的進步和人們消費結構的變化,我國淀粉糖行業取得了顯著的發展,淀粉糖市場逐步擴大,成為食糖市場的重要補充。據資料顯示,2022年我國淀粉糖產量為1688萬噸,同比增長1.4%;需求量為1117萬噸,同比增長4.6。

從產量結構來看,我國淀粉糖產品種類豐富,液體糖以果葡糖漿、麥芽糖漿和葡萄糖漿為主,固體糖以結晶葡萄糖、麥芽糊精為主。具體來看,2022年淀粉糖產量中,F-55果葡糖漿產量占比最高,為25.93%;其次為結晶葡萄糖和麥芽糖漿,產量占比分別為23.51%和17.86%。從區域分布來看,淀粉糖生產主要集中在原料產區和市場應用區。山東省、河北省、廣東省和黑龍江省的產量均超過百萬噸,位居前四位。2022年上述四省淀粉糖產量分別為629.97萬噸、308.81萬噸、291.14萬噸和71.14萬噸,其中山東省占據全國產量的38%,遠高于河北及廣東的18%和17%。

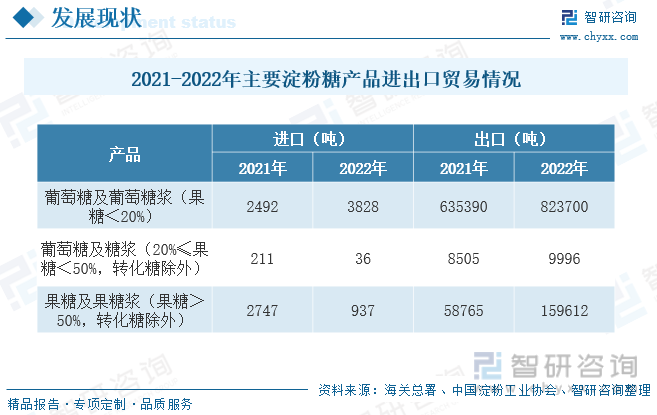

從進口方面來看,2022年,淀粉糖產品整體進口量4901噸,同比下降10%。其中葡萄糖及葡萄糖漿(果糖<20%)產品進口量達3828噸,同比增長54%;葡萄糖及葡萄糖漿(20%≤果糖<50%,轉化糖除外)進口量136噸,同比下降36%;果糖及果糖漿(果糖>50%,轉化糖除外)進口量937噸,同比下降66%。

從出口方面來看,2022年淀粉糖產品出口量為99萬噸,同比增長41%。其中,葡萄糖及葡萄糖漿(果糖<20%)出口量為82萬噸,同比增長30%;果糖及果糖漿(果糖>50%,轉化糖除外)出口量16萬噸,同比增長172%;葡萄糖及糖漿(20%≤果糖<50%,轉化糖除外)出口量為1萬噸,同比增長18%。

相關報告:智研咨詢發布的《中國淀粉糖行業市場運行格局及戰略咨詢研究報告》

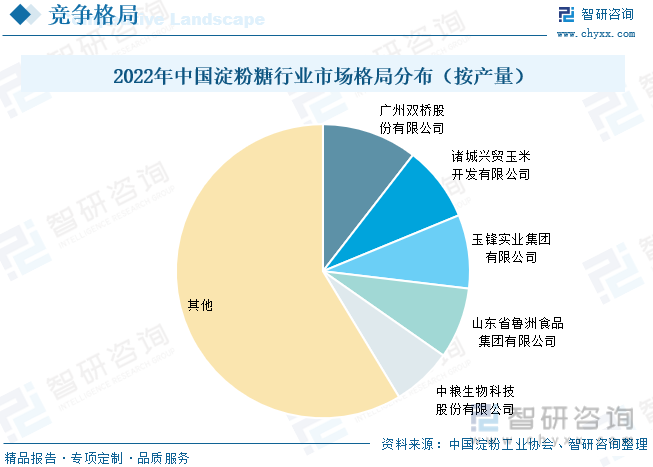

五、競爭格局

目前,我國淀粉糖行業市場較為分散,各企業間差距較小。以產量口徑方面來看,2022年我國淀粉糖產品排名前十的企業產量合計占比為65.62%。其中廣州雙橋淀粉糖產量位居首位,產量達177.00萬噸,占總產量比例10.49%;其次是諸城興貿、玉鋒實業、魯洲食品和中糧生物科技,產量分別為140.01萬噸、136.76萬噸、132.21萬噸和111.71萬噸,分別占比8.30%、8.10%、7.83%和6.62%。

六、發展趨勢

市場需求向好。隨著消費者生活水平不斷提高、食品飲料行業迅速發展對食糖需求不斷上升、蔗糖大幅漲價,由于淀粉糖產品作為甜味劑的一種,可以部分替代蔗糖,因此,以玉米淀粉為主要原料、可作為蔗糖替代和補充的淀粉糖消費的持續增長,與蔗糖相比,淀粉糖無論在保健和實用性方面,還是在價格方面,都具備較強的競爭力,未來的發展空間較大。隨著人們收入水平和健康意識的提高,及肥胖人群的增長,人們對具有保健功能的糖醇類淀粉糖需求逐步增長,也帶動了淀粉糖市場的擴大。

技術升級推動行業發展。我國淀粉行業主要采用濕法生產,目前工藝技術已相當成熟。為實現節能減排,部分企業已開始研發干法生產技術,目前已取得一定的成果。近十年來,淀粉糖行業技術進步的速度逐漸加快,如高效酶制劑的應用,大幅提高了糖化水平;噴射液化、膜分離技術、模擬移動床色譜分離、自動控制技術和連續多效蒸發器等工藝創新和關鍵設備的國產化,使行業技術水平不斷提高,此外,隨著研發力量的加大,及各國對環境友好型產品的要求,淀粉及淀粉糖產品不斷延長產業鏈,將在環境保護等方面做出貢獻,擴展淀粉深加工品的應用范圍,促進了淀粉糖行業的快速發展。

以上數據及信息可參考智研咨詢(www.szxuejia.com)發布的《中國淀粉糖行業市場運行格局及戰略咨詢研究報告》。智研咨詢是中國領先產業咨詢機構,提供深度產業研究報告、商業計劃書、可行性研究報告及定制服務等一站式產業咨詢服務。您可以關注【智研咨詢】公眾號,每天及時掌握更多行業動態。

智研咨詢 - 精品報告

智研咨詢 - 精品報告

2025-2031年中國淀粉糖行業市場運行格局及戰略咨詢研究報告

《2025-2031年中國淀粉糖行業市場運行格局及戰略咨詢研究報告》共十三章,包含中國淀粉糖重點企業競爭力及關鍵性數據分析,2025-2031年中國淀粉糖產業前景展望與趨勢預測分析,2025-2031年中國淀粉糖產業投資戰略研究等內容。

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢

![2021年中國淀粉糖行業供需及進出口情況分析:產量回升,出口量持續下降[圖]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)

![2021年中國淀粉糖行業重點企業情況分析:保齡寶——研發投入突破1億元 [圖]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2020年中國淀粉糖供需及行業趨勢分析:市場消費量持續增加[圖]](http://img.chyxx.com/2021/10/R5438FDBL1_m.png?x-oss-process=style/w320)