內容概況:隨著半導體工藝的不斷升級,對光刻膠的技術要求也在不斷提高。國內企業需要不斷進行技術創新,提升光刻膠的性能和質量,以滿足新一代半導體工藝的需求。數據顯示,2022年中國光刻膠行業市場規模達到190.7億元,同比增長8.5%。目前我國光刻膠行業需求量大于產量,中高端產品進口需求迫切。數據顯示,2022年我國光刻膠行業產需量分別為3.8/8.4萬噸,分別同比增長5.8%、6.8%。

關鍵詞:光刻膠、半導體光刻膠、LCD光刻膠、PCB光刻膠、光刻機

一、光刻膠綜述

光刻技術是利用光化學反應原理和刻蝕方法將掩模版上的圖案傳遞到晶圓的工藝技術,原理起源于印刷技術中的照相制版。光刻膠,是指經過紫外光、深紫外光、電子束、離子束、X射線等光照或輻射后,溶解度發生變化的耐蝕刻薄膜材料,是光刻工藝中的關鍵材料。光刻膠經過旋涂、前烘、曝光、后烘、顯影等工序后,可以將光掩模板上的微納圖形轉移到光刻膠上,結合后續工藝實現目標材料的圖案化和陣列化。

光刻膠根據其顯影原理可分為負性光刻膠和正性光刻膠。正性光刻膠經光照輻射后,被曝光部分被顯影液溶解,而掩模版覆蓋部分則被保留,通常正性光刻膠可獲得較高的分辨率;負性光刻膠經光照輻射后,被掩模版覆蓋而未經曝光的部分被顯影液溶解。相比正性光刻膠,負性光刻膠在顯影時易發生變形及膨脹,因此造價較低。在實際生產中,正性光刻膠的應用更為廣泛。另外按照應用領域分,光刻膠可分為PCB光刻膠、半導體光刻膠、面板光刻膠等。

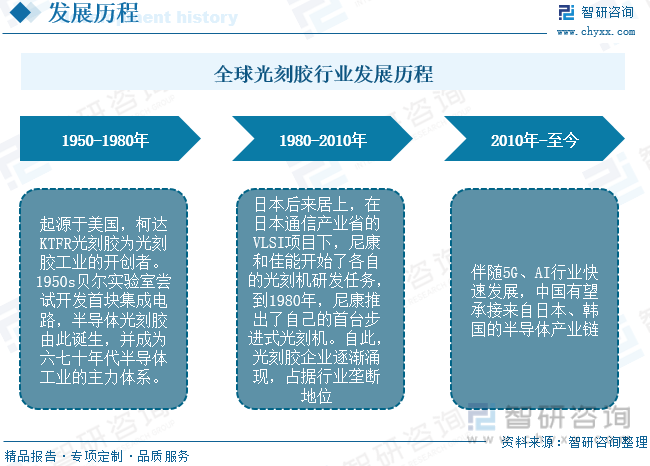

縱觀半導體產業發展史,1950s貝爾實驗室嘗試開發首塊集成電路,半導體光刻膠由此誕生,伴隨邏輯支撐跟隨摩爾定律,光刻膠不斷推進產業演進。在新興終端市場需求配合國家政策扶持下,半導體產業鏈經歷了美國誕生、日本壟斷兩大階段,現金伴隨著5G、AI行業快速發展與國內政策大力扶持,中國有望承接來自日本、韓國的半導體產業鏈,國產替代有望提升。

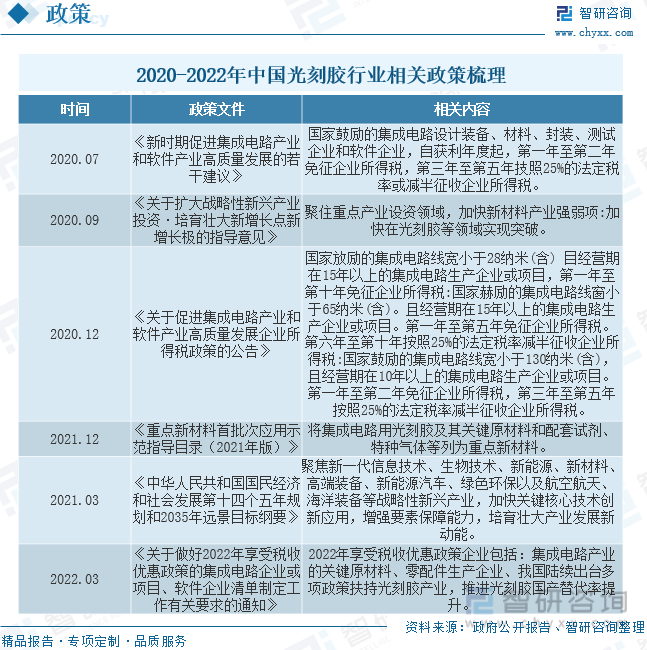

二、光刻膠行業相關政策梳理

2022年10月7日,美國商務部工業與安全局(BIS)公布了《對向中國出口的先進計算和半導體制造物項實施新的出口管制》,美國對中國半導體產業制裁的再次升級。2023年3月,荷蘭加入美國對中國的半導體制裁,并陸續出臺相關政策。3月31日,日本政府周五宣布將限制23種半導體制造設備的出口,此舉普遍被視為是在配合美國,通過出口管制措施以遏制中國制造先進芯片的能力。當前日本半導體的微細化水平在40納米左右,但在制造設備和原材料方面占有重要位置,在全球半導體設備市場中約占28%。我國陸續出臺多項政策扶持光刻膠產業,推進光刻膠國產替代率提升。

三、光刻膠產業鏈

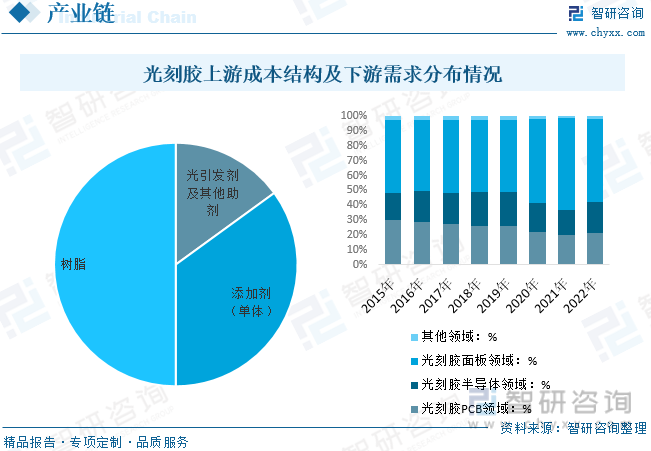

光刻膠產業鏈上游主要為樹脂、光引發劑、單體等;中游依據應用范圍不同分為PCB光刻膠、LCD光刻膠以及半導體光刻膠,其中半導體光刻膠對工藝要求更為精細;下游應用領域則主要為半導體、PCB、平板顯示屏等。

生產光刻膠的原料主要是成膜樹脂、光引發劑、溶劑及添加劑等。原材料質量及配方比例是決定光刻膠產品品質的重要因素。從成本結構來看,光刻膠樹脂成本占比接近50%,其次添加劑(單體)成本占比約為35%,光引發劑及其他助劑成本占比15%。目前我國光刻膠原材料市場基本被國外廠商壟斷,除部分中低端成膜樹脂,以及溶劑外,其他原材料供應商中少有中國企業的身影。

從下游需求來看,全球光刻膠市場上,產品占比較為均衡,LCD光刻膠占比27.3%,PCB光刻膠占比23%,半導體光刻膠占比21.9%。我國光刻膠市場集中在顯示面板市場,2022年我國光刻膠PCB領域市場規模41.14億元;光刻膠半導體領域39.3億元;光刻膠面板領域107億元;其他領域3.25億元。

相關報告:智研咨詢發布的《中國光刻膠行業市場深度分析及未來趨勢預測報告》

四、光刻膠行業現狀分析

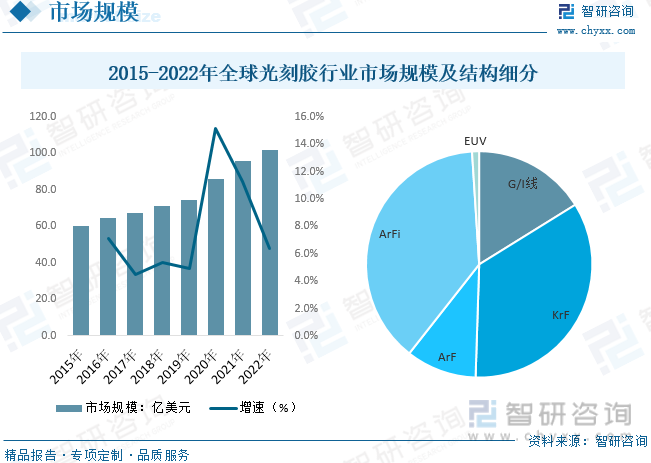

隨著電子信息產業的發展和新興應用領域的拓展,電視、筆記本電腦、手機、智能家居等終端應用催生了對半導體芯片、顯示屏等的需求。作為半導體芯片、顯示屏等制造工藝中重要的上游材料,光刻膠市場一直處于穩定增長狀態。從全球市場規模來看,據統計,2022年全球光刻膠行業市場規模達到101.6億美元,同比增長6.4%。

其中半導體光刻膠市場ArFi占比最大(38%),其次為KrF(34%)、G/I線(16%)、ArF(10%),EUV占比最小(1%)。當前G/I線光刻膠的市場空間趨于飽和,未來占比將逐年減少,而EUV光刻膠主要用于7nm及更小的邏輯制程節點,隨著相關技術的研發升級,EUV市場占比持續提升。

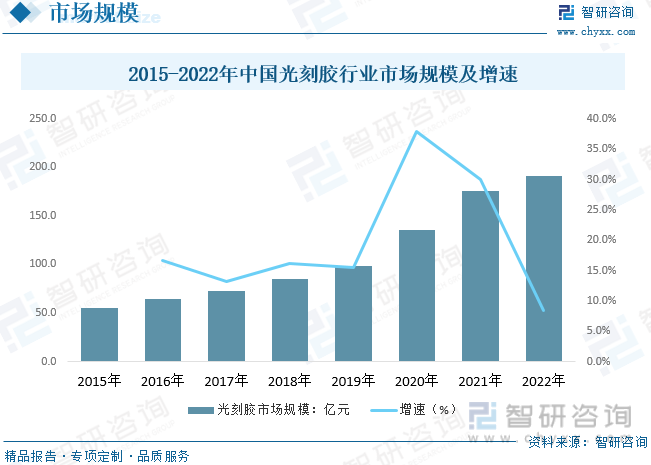

就國內市場而言,隨著半導體工藝的不斷升級,對光刻膠的技術要求也在不斷提高。國內企業需要不斷進行技術創新,提升光刻膠的性能和質量,以滿足新一代半導體工藝的需求。數據顯示,2022年中國光刻膠行業市場規模達到190.7億元,同比增長8.5%。

國內市場供需方面,目前我國光刻膠行業需求量大于產量,中高端產品進口需求迫切。數據顯示,2022年我國光刻膠行業產需量分別為3.8/8.4萬噸,分別同比增長5.8%、6.8%。產品價格方面,近年來國內光刻膠市場均價保持小幅提升,2022年國內光刻膠市場價格達到22.78萬元/噸。

五、光刻膠行業競爭情況

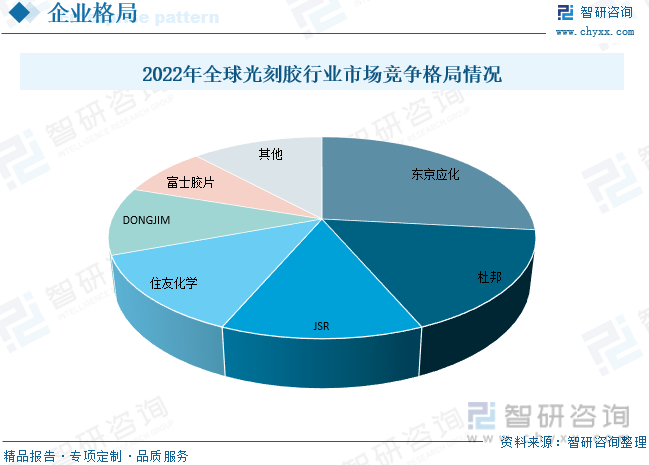

從行業競爭來看,目前全球高端半導體光刻膠市場主要被日本和美國公司壟斷,日企全球市占率約80%,處于絕對領先地位。主流廠商包括日本的東京應化(27%)、JSR(13%)、富士、信越化學、住友化學,以及美國杜邦(17%)、歐洲AZEM和韓國東進世美肯等。

國內市場方面,我國光刻膠行業起步較晚,生產能力主要集中在中低端光刻膠領域。目前布局光刻膠的本土企業主要有晶瑞電材(蘇州瑞紅)、彤程新材(北京科華)、華懋科技(徐州康博)等,已經有G/I線、KrF與ArF技術的布局,但EUV仍暫處于空白狀態。

六、光刻膠行業未來發展趨勢

1、EUV光刻膠將成為主流。光刻膠的波長由紫外寬譜向g線(436納米)、i線(365納米)、KrF(248納米)、ArF(193納米)、EUV(13.5納米)的方向轉移。隨著光刻膠的曝光波長縮短,光刻膠所能達到的極限分辨率將得以提升,從而提高集成電路的集成度,推進集成電路芯片向更小的制程節點發展。

2、產品定制化需求增長。在全球化技術浪潮發展的背景下,全球制造業供給側結構性改革正加快升級步伐,促使了光刻膠行業下游終端應用領域產品趨向定制化和多樣化需求增長。光刻膠行業下游終端應用企業積極尋求差異化優勢,對光刻膠制造商的研發能力、技術工藝和光刻膠產品性能等方面的要求持續朝著定制化、個性化方向發展。

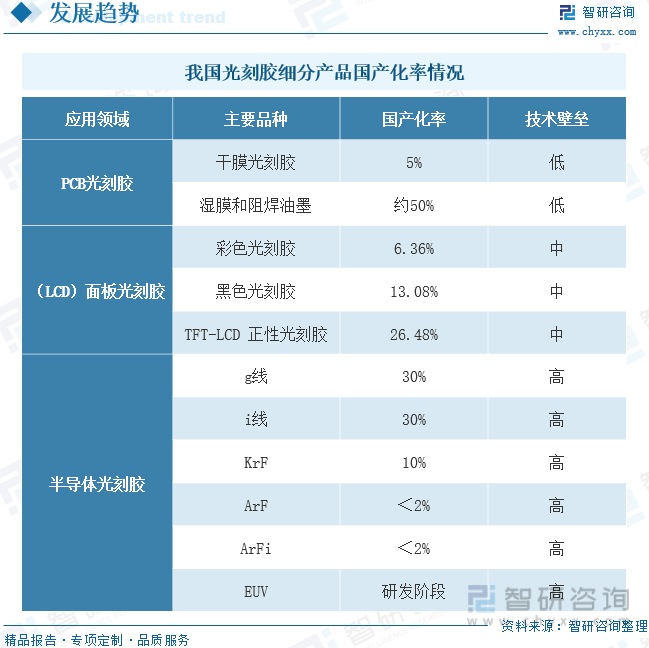

3、產品國產化程度提升。當前,中國光刻膠產品的生產設備和生產技術仍主要依賴進口,尤其是生產半導體光刻膠主要設備和材料主要依賴進口,對外依存度達到90%以上。。在“中國制造2025”的背景下,中國本土光刻膠企業正積極對標國外光刻膠技術,同時對新的核心技術有著較大的發展需求,這促使中國本土光刻膠企業研發動力不斷增強,中國有望在5年內實現中高端光刻膠產品替代。目前中國蘇州瑞紅和科華微電子已掌握了自主研發的i線、KrF和EUV光刻膠技術,其中蘇州瑞紅和科華微電子在i線和KrF光刻膠領域實現了自主加工制造。隨著中國光刻膠技術不斷進步和行業下游需求持續增長,未來中國光刻膠將逐步完成國產替代進口,光刻膠的國產化趨勢明顯。

以上數據及信息可參考智研咨詢(www.szxuejia.com)發布的《中國光刻膠行業市場深度分析及未來趨勢預測報告》。智研咨詢是中國領先產業咨詢機構,提供深度產業研究報告、商業計劃書、可行性研究報告及定制服務等一站式產業咨詢服務。您可以關注【智研咨詢】公眾號,每天及時掌握更多行業動態。

智研咨詢 - 精品報告

智研咨詢 - 精品報告

2025-2031年中國光刻膠行業市場深度分析及未來趨勢預測報告

《2025-2031年中國光刻膠行業市場深度分析及未來趨勢預測報告》共十三章,包含2025-2031年光刻膠行業投資風險預警,2025-2031年光刻膠行業發展趨勢分析,光刻膠企業管理策略建議等內容。

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢

![專精特新專欄:某光刻膠企業順利通過2024年江蘇省專精特新中小企業認定[圖]](http://img.chyxx.com/general_thumb/news/51.png?x-oss-process=style/w320)