一、P2P網絡借貸行業發展現狀

1、發展階段

中國P2P網絡借貸行業的發展遵循著不同于歐美市場的規律,就其發展歷程而言,大致經歷了萌芽階段、高速發展階段、風險爆發期、政策調整期四個階段。

P2P網絡借貸發展階段

資料來源:智研咨詢整理

2、主要監管政策

國家為促進助貸業務回歸本源,各地監管層不斷釋放從嚴監管信號,嚴防嚴控行業風險。

中國P2P網絡借貸行業主要監管政策

日期 | 頒布部門 | 行業政策法規 | 概述 |

2015年 | 中國人民銀行、工業和信息化部、公安部、財政部、國家工商總局、國務院法制辦、中國銀行業監督管理委員會、中國證券監督管理委員會、中國保險監督管理委員會、國家互聯網信息辦公室 | 《關于促進互聯網金融健康發展的指導意見》 | 近年來,互聯網技術、信息通信技術不斷取得突破,推動互聯網與金融快速融合,促進了金融創新,提高了金融資源配置效率,但也存在一些問題和風險隱患。為全面貫徹落實黨的十八大和十八屆二中、三中、四中全會精神,按照黨中央、國務院決策部署,遵循“鼓勵創新、防范風險、趨利避害、健康發展”的總體要求,從金融業健康發展全局出發,進一步推進金融改革創新和對外開放,促進互聯網金融健康發展。 |

2016年 | ,銀監會會同工業和信息化部、公安部、國家互聯網信息辦公室等部門 | 《網絡借貸信息中介機構業務活動管理暫行辦法》 | 為規范網絡借貸信息中介機構業務活動,促進網絡借貸行業健康發展,更好滿足小微企業和個人投融資需求,銀監會會同工業和信息化部、公安部、國家互聯網信息辦公室等部門研究起草了《網絡借貸信息中介機構業務活動管理暫行辦法(征求意見稿)》。 |

2016年 | 國務院辦公廳 | 《互聯網金融風險專項整治工作實施方案》 | 是為貫徹落實黨中央、國務院決策部署,鼓勵和保護真正有價值的互聯網金融創新,整治違法違規行為,切實防范風險,建立監管長效機制,促進互聯網金融規范有序發展制定。 |

2016.年 | 銀監會辦公廳、工業和信息化部辦公廳、工商總局辦公廳 | 《網絡借貸信息中介機構備案管理登記指引》 | 為建立健全網絡借貸信息中介機構備案登記管理制度,加強網絡借貸信息中介機構事中事后監管,完善網絡借貸信息中介機構基本統計信息。 |

2017年 | 銀監會 | 《網絡借貸資金存管業務指引》 | 明確了網貸資金存管業務應遵循的基本規則和實施標準,鼓勵網貸機構與商業銀行按照平等自愿、互利互惠的市場化原則開展業務。 |

2017年 | 銀行業監督管理委員會 | 《網絡借貸信息中介機構業務活動信息披露指引》 | 規范網絡借貸信息中介機構業務活動信息披露行為,維護參與網絡借貸信息中介機構業務活動主體的合法權益,建立客觀、公平、透明的網絡借貸信息中介業務活動環境,促進網絡借貸行業健康發展。 |

2017年 | 要求各地必須在2018年6月底前完成轄內主要P2P機構的整治整改驗收工作,以及對債權轉讓、風險備付金、資金存管等關鍵性問題作出進一步的解釋說明。 | 《關于做好P2P網絡借貸風險專項整治整改驗收工作的通知》 | 要求各地必須在2018年6月底前完成轄內主要P2P機構的整治整改驗收工作,以及對債權轉讓、風險備付金、資金存管等關鍵性問題作出進一步的解釋說明。 |

2019年 | 互聯網金融風險專項整治工作領導小組辦公室、P2P網貸風險專項整治工作領導小組辦公室 | 《關于做好網貸機構分類處置和風險防范工作的意見》 | 為深入貫落實黨中央、國務院關于防范化解網貸行業風險工作的決策部署,按照“抓兩頭、促中間”的工作思路和“細化政策、分類實施”的工作要求,加快網貸行業風險出清。 |

2019年 | 互聯網金融風險專項整治工作領導小組辦公室、P2P網貸風險專項整治工作領導小組辦公室 | 《關于進一步做實P2P網絡借貸合規檢查及后續工作的通知》 | 該文件向P2P平臺提出了一項硬性規定:即完成行政核查的P2P平臺,需逐步完成實時數據接入;其中,統計監測數據應報送至“國家互聯網金融風險分析技術平臺網貸機構統計報送系統”,信息披露數據應披露在“全國互聯網金融登記披露服務平臺”。同時,各省市整治辦還要組織實施本轄區完成行政核查的P2P平臺加強信息披露工作,委托中國互聯網金融協會在“全國互聯網金融登記披露服務平臺”開展信息披露,對新發布產品進行產品登記披露。對于不愿意進行實時數據接入、不進行全面信息披露或者不實披露的機構,整治辦將按照不配合專項整治工作逐步予以清退。 |

2019年 | 互聯網金融風險專項整治領導小組、網絡借貸風險專項整治領導小組 | 《網絡借貸信息中介機構有條件備案試點工作方案》 | 為穩妥有序推進網絡借貸風險專項整治工作,把政策風險控制在試點范圍內,減小對行業的沖擊,以點帶面推動備案工作的全面落實,備案試點工作將分區域分步驟開展。 |

2019年 | 互聯網金融風險專項整治工作領導小組、網貸風險專項整治工作領導小組 | 《關于加強P2P網貸領域征信體系建設的通知》 | 支持在營P2P網貸機構接入征信系統;持續開展對已退出經營的P2P網貸機構相關惡意逃廢債行為的打擊;加大對網貸領域失信人的懲戒力度;加強宣傳和輿論引導。 |

資料來源:智研咨詢整理

3、平臺數量發展情況

在這較為嚴厲的政策大背景下,網貸平臺整治仍將以出清為主要目標,引導平臺退出和轉型。

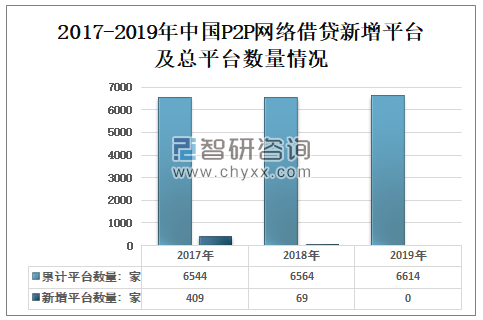

智研咨詢發布的《2021-2027年中國P2P網貸行業市場運營態勢及發展前景預測報告》顯示:2018年中國P2P網絡借貸平臺累計有6564家,其中:新增平臺數量69家;2019年中國P2P網絡借貸累計有6614家,沒有新增平臺。

2017-2019年中國P2P網絡借貸新增平臺及總平臺數量情況

資料來源:網貸之家、智研咨詢整理

未來P2P網絡借貸行業監管大方向仍然以退出為主,對于不合規的平臺監管部門將會對其全部清退,中小平臺可能會出現加速退出的情況,而大平臺則會出現加速轉型。

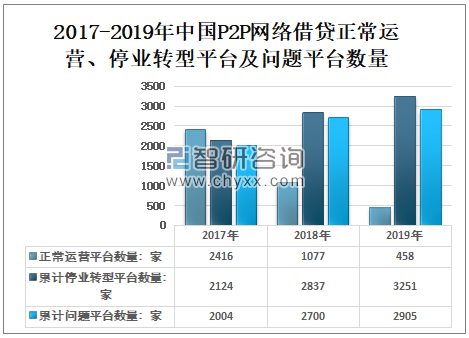

2019年中國6614家P2P網絡借貸平臺中正常運營的有458家、停業轉型平臺的有3251家、有問題的平臺數量2905家,占比分別為6.92%、49.15%、43.92%。

2017-2019年中國P2P網絡借貸正常運營、停業轉型平臺及問題平臺數量情況

資料來源:網貸之家、智研咨詢整理

2019年中國P2P網絡借貸正常運營、停業轉型平臺及問題平臺數量占比情況

資料來源:網貸之家、智研咨詢整理

4、平均貸款期限

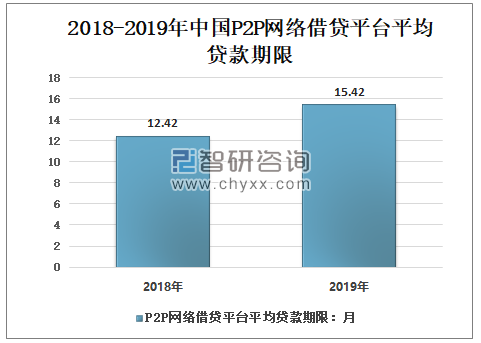

由于行業清退原因導致大量平臺集中度升高,帶動了行業平均貸款期限延長,2018年中國P2P網絡借貸平臺平均貸款期限為12.42個月;2019年P2P網絡借貸平臺平均貸款期限為15.42個月,比上年增加了3個月。

2018-2019年中國P2P網絡借貸平臺平均貸款期限

資料來源:網貸之家、智研咨詢整理

二、2020年中國P2P網絡借貸平臺轉型優勢及挑戰的難點分析

1、轉型助貸業務的優勢

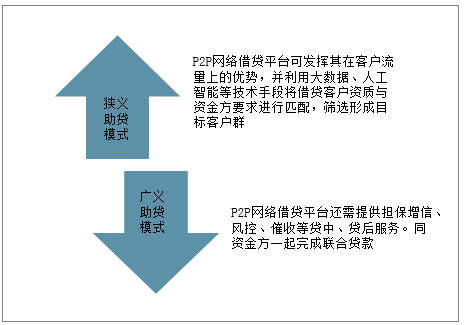

助貸業務是互聯網金融公司和傳統金融機構在技術與資金、流量與牌照等能力不匹配的情況下誕生的合作業務模式。廣義的助貸業務指由銀行、信托等持牌傳統金融機構作為資金方,具有信貸資產的助貸機構在獲客、風控、追償等貸前、貸中、貸后環節提供流量和技術支持,為資金方推介信貸資產并共同提供信貸服務的業務模式。狹義的助貸業務則指助貸機構僅提供獲客導流、初篩等必要的貸前服務,由資金方完成授信審查、風險控制等核心業務后發放資金,從而使借貸客戶獲得貸款。

無論就狹義模式還是廣義模式來看,轉型助貸業務都有利于P2P網絡借貸平臺發揮其在資產端和技術上的優勢,與資金方形成優勢互補,擴大銀行等傳統金融機構的授信服務范圍,促進普惠金融的發展。

P2P網絡借貸平臺轉型助貸業務的優勢

資料來源:智研咨詢整理

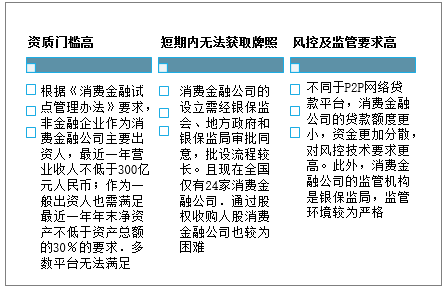

2、P2P網絡借貸平臺轉型消費金融公司挑戰的難點

隨著網絡借貸行業整治工作的深入推進,部分P2P網絡借貸平臺為了加快清退和轉型。2019年7月,網絡借貸風險專項整治工作座談會指出,對于少數在資本金和專業管理能力方面具備條件的機構。允許并鼓勵其申請改制為網絡小額貸款公司、消費金融公司等。

P2P網絡借貸平臺轉型消費金融公司挑戰的難點

資料來源:智研咨詢整理

智研咨詢 - 精品報告

智研咨詢 - 精品報告

2022-2028年中國P2P網貸行業市場運營態勢及發展前景預測報告

《2022-2028年中國P2P網貸行業市場運營態勢及發展前景預測報告》共十四章,包含2022-2028年P2P網貸行業投資方向與風險分析,2021-2027年P2P網貸行業發展環境與渠道分析,2022-2028年P2P網貸行業市場策略分析等內容。

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢

![研判2025!中國醫院經營管理行業發展背景、產業鏈、發展現狀、競爭格局及發展趨勢分析:市場規模穩步增長[圖]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2025年青島房地產行業市場政策、產業鏈、發展現狀、競爭格局及發展趨勢研判:君一控股龍頭優勢明顯[圖]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2025年中國可控核聚變行業產業鏈圖譜、發展現狀、重點企業分析及全景研判:產業推動疊加資本加碼,可控核聚變產業化不斷升級[圖]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)