一、高空作業平臺市場概況

高空作業平臺的原型最早誕生于上世紀60年代的美國,后來經過演化后在造船業快速發展的80年代日本韓國開始鋪開使用。隨著歐美城市化進程加速,高空平臺的各種變種產品被廣泛應用于城市建筑建設和各類施工場所。

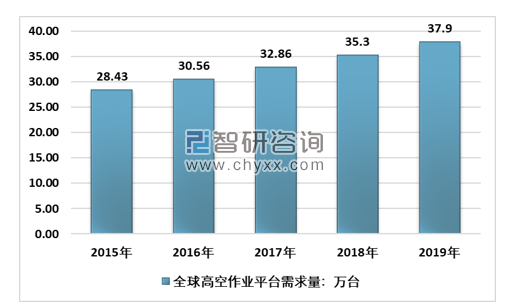

全球高空作業平臺需求結構近幾年由歐美向亞洲地區轉移,截至2019年全球高空作業平臺需求量約為37.9萬臺,相比2018年提升了7.37%。

2015-2019年全球高空作業平臺需求量

資料來源:IPAF、智研咨詢整理

從國內市場來看,在宏觀經濟發展、國家產業政策、安全效益和經濟效益的多重驅動下,我國高空作業平臺行業受到了市場的追捧并呈現快速發展的趨勢。高空作業平臺需求量迅速上升,行業市場規模不斷擴大,行業基本保持著穩定快速的增長,增長速度受下游行業以及宏觀政策影響有所波動。

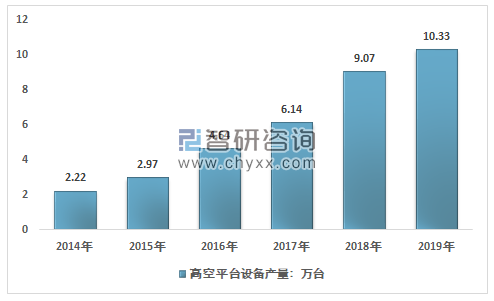

同時國內高空作業平臺行業產量快速增長,部分產品還大量出口到國外市場。2014年高空作業平臺行業產量約2.22萬臺,到2019年增長到了10.33萬臺。

2015-2019年中國高空作業平臺行業供給

資料來源:智研咨詢整理

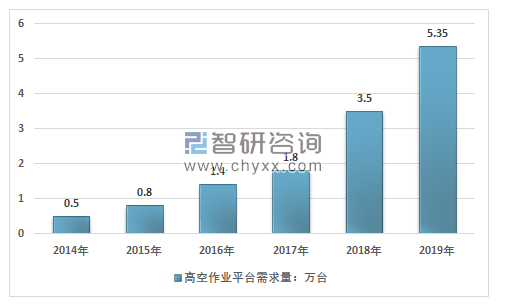

2014年我國高空作業平臺需求量僅為0.5萬臺,2019年已經達到了5.35萬臺,近幾年我國高空作業平臺需求量走勢如下圖所示:

2014-2019年中國高空作業平臺需求量走勢

資料來源:IPAF、智研咨詢整理

目前,行業應用地區已從北上廣深等沿海發達地區推廣至內陸地區,應用場景也從最初的電子廠房建設擴張至各類廠房、公共場館、機場、市政工程、道路橋梁建設及維護,另外,飛機、船舶等大型設備的生產制造以及大型超市、物流、工業企業的日常使用都逐步開始選用高空作業平臺裝備。同時越來越多的工程機械租賃公司進入高空作業平臺 租賃行業,為終端用戶提供快速便捷的設備租賃服務,加速了我國高空作業平臺行業的發展。

總體而言,與國際市場相比,國內高空作業平臺行業發展相對較晚,市場前景廣闊,而國際市場發展已經相對成熟,增速顯著放緩,全球新增的需求主要集中在中國等新興經濟體。IPAF預計未來3年中國高空作業平臺保有量將會以40%左右的年均增速快速增長,而歐美發達國家的年均增速僅為5%左右。

二、中國高空作業平臺市場競爭格局

1、全球高空作業平臺競爭格局概況

由于高速增長的市場需求與良好的市場前景,眾多國內機械制造企業紛紛高調布局高空作業平臺這一細分市場。目前占據國內主導地位的高空作業平臺生產廠商主要有浙江鼎力、星邦智能、臨工重機、中聯重科和徐工機械等。

根據 ACCESS INTERNATIONAL 發布的全球高空作業平臺制造商排名,2019 年國際前 20 強高空作業平臺制造商的排名情況如下:

2019年國際前 20 強高空作業平臺制造商排名

排名 | 制造商 | 所屬國家 |

1 | JLG Industries | 美國 |

2 | Terex AWP | 美國 |

3 | Skyjack | 加拿大 |

4 | Haulotte | 法國 |

5 | Aichi Corporation | 日木 |

6 | Dingli(浙江鼎力) | 中國 |

7 | Alimak Hek | 瑞典 |

8 | Manitou | 法國 |

9 | Time | 美國 |

10 | Ruthmann | 德國 |

11 | Altec | 美國 |

12 | Snorkel | 美國 |

13 | Niftylift | 英國 |

14 | Palfinger Platforms | 德國 |

15 | Tadano | 日木 |

16 | Bronto Skylift | 芬蘭 |

17 | LGMG(臨工重機) | 中國 |

18 | XCMG(徐工機械) | 中國 |

19 | Sinoboom(星邦智能) | 中國 |

20 | Klubb | 法國 |

注:全球知名的高空作業平臺制造商一般均同時生產多種高空作業設備

根據這一排名,國內的同行業企業中浙江鼎力國內排名第一、臨工重機國內排名第二、星邦智能國內排名第四。2018年及2019年上述三家企業的平均增長率分別為70.24%和48.37%。

總體而言,隨著國內企業的市場需求高速增長,領先企業技術進步疊加生產規模擴大,在國內市場上的份額持續提升,進口替代加速。同時部分企業開始加強出口,與國外領先的高空作業平臺生產企業達成合作,為其代工生產,并加強了對海外終端客戶的銷售布局。總體而言,近幾年來,我國的高空作業平臺企業在全球市場上的競爭力顯著增強,但與國外領先企業相比,仍存在規模與技術上的劣勢。

2、進口替代加速

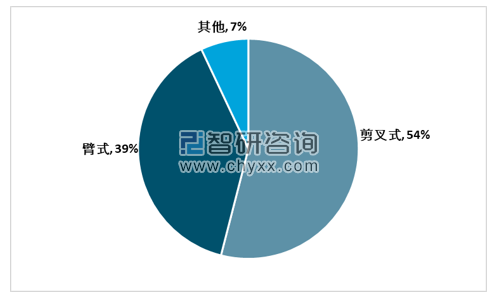

目前,全球高空作業平臺產品結構主要以剪叉式為主,占全球高空作業平臺產品結構的54%,其次是臂式高空作業平臺,占比為39%。

全球高空作業平臺產品結構

資料來源:IPAF、智研咨詢整理

近年來國內設備的技術水平和產品質量不斷提高。傳統的剪叉式平臺國產品牌技術水平與海外的差距不大,競爭力顯著增強,基本實現了全部的進口替代。

而在在臂式平臺這一中高端領域,以星邦智能為代表的的國產品牌最早進入市場,之后徐工消防、中聯中科等大型企業也已經攻克了伸縮臂的核心制造技術。

同時由于完備的產業鏈與較低的成本,國產設備具備價格優勢,鼎力同類產品價格比海外產品低20%以上。同時本土化、優質的售后服務也幫助國有品牌迅速占領市場。

從2018-2019年兩年的市場份額變化來看,國產品牌在國內市場的表現更為搶眼,以浙江鼎力、星邦智能、臨工重機、中聯重科為代表的國產品牌,市場占有率不斷提高,壓縮了Genie、JLG等國際品牌的市場份額,國內市場對國產品牌的認可度不斷提升。

3、市場集中度分析

剪叉式高空作業平臺市場:剪叉式高空作業平臺產品進入門檻較低,大部分國產品牌均以此產品切入市場,以浙江鼎力、星邦智能、臨工重機、中聯重科為代表的國產品牌受到國內市場的主流客戶需求和認可。

臂式高空作業平臺市場:國際知名高空作業平臺品牌較國產品牌仍有一定優勢,但整體市場占有率在下降,國內臂式高空作業平臺產品仍以Genie和JLG兩個品牌為主,但以星邦智能、徐工消防為代表的國產品牌,其在臂式高空作業平臺上的研發和制造時間較早,產品在安全、穩定性和可靠性上已經接近國外知名高空作業品牌,在國內市場上已形成了較高的品牌形象及口碑,在2019年市場需求增長的情況下,星邦智能和徐工消防的市場份額均有大幅增長和提升。未來隨著國產品牌的產品競爭力提升,其市場份額將不斷增長。

2018-2019年高空作業平臺整體銷售臺量市場份額情況

排名 | 品牌 | 2018年份額 | 2019年份額 |

1 | 臨工 | 17.1% | 20.6% |

2 | 鼎力 | 22.9% | 18.7% |

3 | 星邦 | 10.6% | 14.0% |

4 | 中聯 | 1.4% | 13.1% |

5 | 徐工 | 8.6% | 7.5% |

6 | Genie | 10.0% | 6.5% |

7 | JLG | 8.6% | 5.6% |

8 | 歐歷勝 | 2.9% | 3.7% |

其他 | 17.9% | 10.3% | |

總計 | 100.0% | 100.0% | |

2018-2019年剪叉式高空作業平臺銷售臺量市場份額情況

排名 | 品牌 | 2018年份額 | 2019年份額 |

1 | 臨工 | 20.8% | 24.0% |

2 | 鼎力 | 27.4% | 21.3% |

3 | 中聯 | 1.7% | 14.9% |

4 | 星邦 | 11.2% | 12.5% |

5 | 徐工 | 8.7% | 6.6% |

6 | 歐歷勝 | 2.8% | 3.7% |

7 | JLG | 3.5% | 3.3% |

8 | Genie | 3.5% | 3.3% |

其他 | 20.3% | 10.3% | |

總計 | 100.0% | 100.0% | |

2018-2019年臂式高空作業平臺銷售臺量市場份額情況

排名 | 品牌 | 2018年份額 | 2019年份額 |

1 | Genie | 39.1% | 25.0% |

2 | 星邦 | 7.8% | 22.5% |

3 | JLG | 31.3% | 18.8% |

4 | 徐工 | 7.8% | 12.5% |

5 | 歐歷勝 | 3.9% | 3.8% |

6 | 鼎力 | 3.1% | 3.8% |

7 | 臨工 | 0.8% | 1.3% |

8 | 中聯 | 0.0% | 2.5% |

其他 | 6.3% | 10.0% | |

總計 | 100.0% | ||

備注:僅對各品牌在中國境內的銷量進行統計分析,均采用企業或品牌簡稱;因數據計算與四舍五入差異,部分市場份額數據加總不為100%。

三、行業市場價格分析

一、全球市場價格

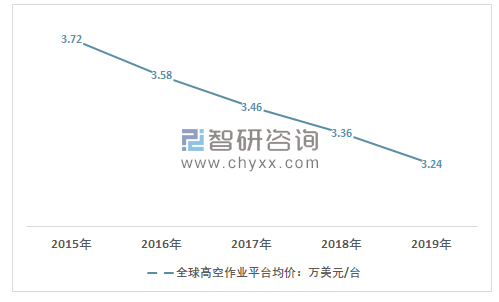

在國外,高空作業平臺產品進步率高,觸及高空作業的場所均有不同品種的高空作業平臺產品投入運用。市場需求的變化主要不是由于產品應用范圍擴展和進步率進步而是受整個宏觀經濟影響較大。行業市場價格受需求變動影響,略有波動,但總體呈現出下降態勢。

全球高空作業平臺價格各地區存在一定差異,歐美地區高空作業平臺市場結構相似,產品需求以及品牌供應商重合度較高,同時產品性能優越促使歐美地區高空作業平臺價格在3.76-4萬美元/臺。而中國及其他地區,本土產品市場發展迅速,一定程度上替代了高價的進口產品從而有效降低了當地的高空作業平臺市場均價。近幾年來,以中國、印度為主的發展中國家高空作業平臺需求增速突出,進一步拉低了全球高空作業平臺的產品平均價格,中國企業以低成本價格優勢進入全球領先企業的高空作業平臺企業供應鏈,在一定程度上也促進了產品價格的下降。總體而言,近幾年全球高空作業平臺市場價格以年均3%~4%左右的降幅下降。

2015-2019年全球高空作業平臺市場價格趨勢

資料來源:智研咨詢整理

二、國內市場價格分析

1、國內市場價格總體概況

總體而言,目前國內的高空作業平臺各類型產品定價較為接近,差異較小,主要是由于目前的國內的高空作業平臺產業仍處于較為初級的階段,產品同質化高,僅有部分領先廠商在特定產品實現了一定的差異化。同時行業內跟隨者采取跟隨定價的策略,行業市場價格總體呈現出“競爭定價、價定成本”的特點。

國內主要廠商各類型產品均價統計(萬元/臺)

產品類型 | 星邦智能 | 浙江鼎力 | 徐工機械 | 中聯重科 | 臨工重機 | Genie | JLG |

電動剪叉(10米) | 8.3 | 8.6 | 8.3 | 7.9 | 8.6 | 10.1 | - |

電動剪叉(12米) | 9.3 | 10.1 | 9.3 | 9.1 | 9.8-10.3 | 11.6 | - |

直臂式(20-22米) | 44.5/46 | 53 | 45/50 | 49 | 43-48 | 46-49 | 51-53 |

曲臂式(15米) | 33.5 | 36 | 33 | 35 | 27(電) | 33-36 | - |

從企業的總體價格來看,全球領先的Genie憑借其領先的技術優勢,豐富的產品矩陣,在中高端高空作業平臺市場上占據領先地位,產品的價格也相對更高。其次是國內領先的浙江鼎力、臨工重機,憑借領先的技術優勢較好的品牌形象,以及優良的服務,獲得了一定的溢價能力,價格也相對更高。其他企業如星邦智能、徐工機械、中聯重科等基本采取跟隨定價的方式,價格基本接近。

2、分類型產品價格分析

(1)電動剪叉式高空作業平臺

目前,電動剪叉式是高空作業平臺行業最為主要的產品,技術也更為成熟。行業內企業產品同質化較高,價格極為接近。領先的Genie由于其產品的差異化、領先的技術優勢以及更為優異的品牌形象,能夠獲得更高的溢價,且主要面向高端市場,可以制定更高的價格,總體處于較高的水平,國產廠商與其有一定的差距。

而國內企業產品價格定價基本接近,尤其是10米的電動剪叉,跟隨浙江鼎力、臨工重機的產品定價的特點明顯。浙江鼎力與臨工重機兩家企業市場份額接近,產品性能差異也相對較小,競爭較為激烈,定價基本一致,處于正面對壘的狀態。

徐工機械與星邦智能定價略低,兩者定價一致,處于第二梯隊,從市場份額來看,星邦智能處于明顯的優勢地位。中聯重科的電動剪叉高空作業平臺價格處于最低水平,主要是由于其市場份額較低,主要采取低價策略、搶占市場份額,尤其是在需求量相對較大的10米電動剪叉領域,在相對高端的12米電動剪叉方面,則采取明顯的跟隨定價策略。從市場份額的變動來看,中聯在剪叉式高空作業平臺市場中的份額提升明顯,定價較為成功。

國內主要廠商電動剪叉式高空作業平臺產品均價

序號 | 企業名稱 | 電動剪叉(10米) | 電動剪叉(12米) |

1 | Genie | 10.1 | 11.6 |

2 | 浙江鼎力 | 8.6 | 10.1 |

3 | 臨工重機 | 8.6 | 10.05 |

4 | 徐工機械 | 8.3 | 9.3 |

5 | 星邦智能 | 8.3 | 9.3 |

6 | 中聯重科 | 7.9 | 9.1 |

(2)臂式高空作業平臺

相對于剪叉式高空作業平臺,臂式高空作業平臺具有更高的技術難度,同時存在一定的定制化特點,對企業技術水平與綜合能力要求更高。在這一系列產品領域,行業內領先企業產品差異化特點相對更為明顯。各梯隊企業根據自身的產品性能、在行業的中的地位不同,采取的產品、價格策略有所差異,造成臂式產品價格差異較為顯著。

國內主要廠商臂式高空作業平臺價格統計

序號 | 產品類型 | 直臂式(20-22米) | 曲臂式(15米) |

1 | 浙江鼎力 | 53 | 36 |

2 | JLG | 51-53 | - |

3 | Genie | 46-49 | 33-36 |

4 | 徐工機械 | 45/50 | 33 |

5 | 星邦智能 | 44.5/46 | 33.5 |

6 | 中聯重科 | 49 | 35 |

7 | 臨工重機 | 43-48 | 27(電) |

在高端的大型臂式高空作業平臺方面,目前僅國外知名制造商和少數國內龍頭制造商掌握其生產核心技術并實現規模化生產能力,占據著該系列產品主要的市場利潤。

Genie是中國臂式高空作業平臺市場份額最大的企業,雖然近兩年市場份額有所減少,但仍占據最大的市場份額,其產品定價相對于JLG與浙江鼎力較低,但明顯高于市場份額接近的星邦智能,同類型產品價格相差2-3萬元,差異較為明顯。

浙江鼎力是目前國內高空作業平臺的龍頭企業,市場占有率排名第一(按銷售收入計),近幾年浙江鼎力通過提供差異化產品和服務提升公司產品競爭力和品牌價值,差異化戰略推進較好,雖然其臂式高空作業平臺市場份額與JLG等全球巨頭差異較大,但定價較為接近,主要通過產品的差異化,覆蓋特定高端市場,同時也與其臂式高空作業平臺業務為代工為主,出口海外有較大的關聯。

星邦智能與徐工機械近兩年市場份額提升明顯,對JLG與Genie的市場份額擠壓明顯,兩家企業近幾年技術進步顯著,同時采取較低定價,主要以成系列的產品覆蓋臂式高空作業平臺的主流市場,在國內國際市場上份額顯著提升。兩家企業的價格也較為接近,但在國內市場兩家份額有較大的差距。

中端產品的價格如曲臂式(15米)和直臂式(20米)價格基本一致,兩者互有勝負。但直臂式(22米)價格差異相對較大,徐工機械最高價格可達50萬元/臺,與Genie定價相當,明顯高于星邦智能的46萬元/臺。這主要是由于徐工機械在大型工程機械領域的基礎技術積累更加突出,產品矩陣更為豐富,且在一定程度上能夠滿足下游的定制需求。

中聯重科與臨工重機在臂式高空作業平臺產品市場份額較低,其產品策略與浙江鼎力類似,主要通過差異化戰略覆蓋部分細分領域的需求,但由于技術水平限制,應用的行業差異,價格差異較為明顯。

四、產品發展趨勢與價格趨勢

隨著我國高空作業平臺行業的快速發展,其應用已經逐步滲透至各大行業 中。目前,高空作業產品主要應用于建筑工程、倉儲物流、石油化工、港口船舶、市政園林和媒體廣告等行業中,而在建筑工程中,高空作業平臺更多地應用于廠房建筑、展覽及會議場館、城市高架橋、鐵路建設等工程建筑的建設中。預計未來行業的市場需求將增長,產銷規模不斷擴大。

國內企業具有本土化服務優勢,價格優勢,預計未來行業的進口替代將持續進行,產品供給更為充分,市場競爭也會更為激烈,預計行業產品價格在未來幾年呈現出較為穩定下降態勢,而后逐步回升。

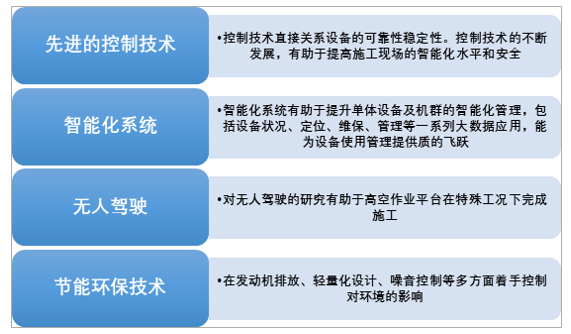

價格的回升主要是由于技術進步與市場集中度的提升。未來隨著下游行業對高空作業要求的提高,以及各種特殊應用場合下高空作業平臺的普及,高空作業平臺產品的差異化需求正變得越來越突出。預計未來我國的高空作業平臺行業的發展將呈現出需求量不斷擴大,差異化需求逐漸突出的特點。個性化的定制產品、信息化智能產品正逐步成為未來的高端發展趨勢。

未來我國高空作業平臺技術發展趨勢

資料來源:公開資料整理

同時高空作業平臺制造業是匯集機械設計、機械自動化、液壓控制、傳感技術、計算機軟件和通訊等多項技術于一體的技術密集型行業,尤其是隨著產品的進一步智能化的發展趨勢,將涉及新材料技術、微電子技術、模塊化技術和故障診斷技術的應用。上述多學科技術的交叉和集成保證了高空作業平臺產品的安全性、可靠性和智能化特點,同時也對生產企業的技術研發水平、生產工藝水平提出了更高要求。由此形成的技術壁壘、人才壁壘、品牌壁壘,將形成一個由國際巨頭和當前行業龍頭共同主導并相對規范和穩定的市場競爭格局,市場集中度也將逐步提升,領先企業的議價能力提升。產品技術含量帶來質量與殘值率提升,全生命周期成本逐步下降,將推動行業產品價格逐步回升。

智研咨詢 - 精品報告

智研咨詢 - 精品報告

2025-2031年中國高空作業平臺行業競爭策略研究及未來前景展望報告

《2025-2031年中國高空作業平臺行業競爭策略研究及未來前景展望報告》共十四章,包含2025-2031年中國高空作業平臺行業投資風險預警,2025-2031年中國高空作業平臺行業投資發展策略,研究結論及建議等內容。

公眾號

公眾號

小程序

小程序

微信咨詢

微信咨詢

![2023年中國高空作業平臺行業市場現狀及競爭格局分析:浙江鼎力優勢明顯[圖]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2022年中國高空作業平臺發展環境(PEST)分析:2021年我國高空作業同比增長54.60%[圖]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2025年中國高端幼兒園行業市場政策、產業鏈、發展現狀、競爭格局及發展趨勢:北上廣深需求更為旺盛[圖]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)